Можно ли решить вопрос с другим участником происшествия

Возможно, что второй водитель решит выплатить возмещение добровольно. Особенно, если отсутствуют серьезные повреждения. Тогда проблему получится решить на месте.

Когда ваш оппонент согласен платить, но просит дать ему время, не верьте словам.

Совет. Составьте расписку и укажите дату и размер перечисления компенсации. Иначе вполне вероятно, что деньги вы так и не получите.

3 совета по сбору доказательств происшествия

- Фиксируйте вмятины и повреждения на камеру, если автомобиль попал в аварию.

- Запишите видео, что второй участник происшествия подтверждает согласие возместить убытки.

- Возьмите ценную вещь как залог будущего возмещения. Например, магнитолу или заднее сидение. Зафиксируйте документально, какое состояние имеет переданная вещь.

Исковое заявление в суд при ДТП

Давайте разберемся, как правильно составить исковое заявление в суд.

Документ набирается на компьютере. В качестве реквизитов вносится следующая информация: наименование суда, личные данные истца и ответчика (ФИО, адрес, контактный телефон), уточняется цена иска и государственной пошлины (далее мы расскажем о том, как проводить расчеты стоимости иска).

Следующая запись – четкое название иска, которое указывает на суть проблемы. В данном случае это будет: исковое заявление к виновнику аварии о возмещении ущерба, причиненного ДТП.

В теле заявления описываются обстоятельства произошедшего происшествия, в результате чего истец понес урон. Назовите точное место ДТП, когда и в каком часу произошло данное событие. Уточните марки, модели и государственные номера обоих автомобилей.

Укажите в тексте личные данные водителей участников аварии. При описании аварии ссылайтесь на доказательства, которые подтверждают произошедшее.

Текст заявления может быть примерно таким: авария произошла по вине Иванова С.И., так как он нарушил п. 1.4 Правил дорожного движения. Данный факт подтвержден экспертизой (от 02.10.2016 г.), справкой, выданной на месте аварии, а также постановлением по делу об административном правонарушении ххххххххххх от 02.10.2016 г.

Далее прилагаются расчеты стоимости иска. В нее входят расчеты суммы взыскания.

Пример описания суммы иска: согласно выводам экспертизы, проведенной ООО «Гарант на дорогах» № хххххх от 10.10.2016 г., на восстановление автомобиля Audi, гос. номер Ф 000 ФФ/278 потребуется 56 тысяч рублей.

Также мне пришлось потратиться на услуги эвакуатора (5 тысяч рублей), на замену поврежденной сигнализационной системы безопасности – 4 тысячи рублей (копии справок и квитанций прилагаются).

В целом сумма убытков составила 72 тысячи рублей. Кроме этого, я затратил средства на составление иска и подготовку судебного разбирательства (копии документов прилагаются).

В следующей части документа укажите на то, какие ваши права были нарушены. Обязательно ссылайтесь на статьи закона.

Например: виновник ДТП не имел страхового договора. Согласно ч. 1 ст. 15, ч. 1 ст. 1064 ГК РФ, потерпевший в аварии гражданин имеет право на полное возмещение понесенного при аварии ущерба. Компенсировать ущерб должен гражданин, который признан виновником аварии.

Для дачи свидетельских показаний в суде прошу пригласить очевидцев ДТП: пассажира моего автомобиля (личные данные), который проживает по адресу ———-, номер телефона ———. А также сотрудника службы эвакуации (ФИО), который проживает по адресу ——-, номер телефона ———.

Чтобы разрешить спор, прошу изучить дело по дорожно-транспортному происшествию. При этом должны участвовать как истец, так и ответчик (в соответствии с ч. 1 ст. 15, ч. 1, ст. 1065 ГК РФ).

Далее указывается требование истца.

Прошу: взыскать с ответчика Иванова Сергея Ивановича 72 тысячи рублей, в том числе:

- затраты на восстановление автомобиля – 56 000 руб.;

- оплата услуг эвакуатора – 5000 руб.;

- замена системы безопасности автомобиля – 4000

- услуги юриста – 5000;

- оплата госпошлины – 2000 руб.

Прошу: истребовать из ГИБДД управления МВД РФ административное дело по данному спору, для его рассмотрения в суде.

Перечень прилагаемых к иску документов (приложение):

- свидетельство о регистрации автомобиля (копия, заверенная у нотариуса);

- копия ПТС (заверенная у нотариуса);

- постановление по делу об административном правонарушении;

- отчет экспертизы от 02.10.2016 г.

- отчет экспертизы от 10.10 2021 г.

- договор об оказании юридических услуг (копия, заверенная у нотариуса);

- представленный СТО отчет о стоимости ремонта авто;

- документ о внесении госпошлины;

- исковое заявление в суд (копии по числу лиц, задействованных в судебном разбирательстве).

Как возместить материальный ущерб при ДТП с виновника?

О взыскании морального вреда с виновника ДТП читайте тут.

В конце заявления ставится подпись истца и дата составления документа.

Мы рассмотрели только один из примеров составления иска по ДТП на водителя, виновного в аварии, не имеющего страхового полиса, по возмещению ущерба.

Если вам понадобиться информация о составлении искового заявления, вы можете воспользоваться приведенным выше примером или обратиться к юристу.

Как возмещается ущерб

Для потерпевшей стороны происшествия ситуация остается прежней. Собственности, которой в результате действий третьего лица был нанесен урон, возместить ремонт должен виновник в рамках закона Российской Федерации. Рассчитывать на компенсационные выплаты держатель полиса может от страховщика, с которым он заключил договор. Страховая компания не имеет права отказывать в таких ситуациях.

Однако, если виновная сторона происшествия имеет страховку ОСАГО, то пострадавший в происшествии имеет право выбора, а если виновник аварии отсутствует в полисе автострахования как лицо, допущенное к управлению, либо полиса попросту нет, обращаться за компенсацией нанесенного урона придется к собственному страховщику. Инициировать проведение восстановления ТС либо выплачивать компенсацию в виде денег будет как раз он, причем сумма выплат не должна превышать 400 000 рублей. Если размер компенсации больше, чем вышеописанная сумма, этот остаток нужно будет требовать с виновной стороны инцидента.

Этот вопрос можно решить в досудебном порядке, либо, если виновник отказывает в возмещении, подать на него в суд.

Два условия дают ситуации развиться подобным образом:

- компенсационные выплаты были произведены;

- был составлен и подан регрессный иск в судебные инстанции.

Регрессный иск становится актуальным в том случае, когда у водителя нет страхового полиса, из чего вытекает то, что и права эксплуатации у него также нет. Если со страховой компанией заключен договор об оказании услуг страхования, подача регрессивного иска возможна только в той ситуации, если будут предприняты предумышленные действия, в результате которых случилось дорожное происшествие. Основанием для регрессного иска могут быть только уже совершенные компенсационные выплаты. Страховая компания не имеет возможности к предъявлению требовании о компенсации ущерба морального характера, однако иск такого содержания может подать пострадавшая сторона.

Что делать если водитель не вписан в страховку и попал в ДТП

Наличие страхового полиса является обязательным условием передвижения по территории РФ на автомобиле, установлено действующим законодательством, и обеспечивает защиту граждан в момент ДТП. Поэтому, после наступления аварии, убедившись в том, что нет пострадавших, следует уточнить наличие у всех участников происшествия ОСАГО и записаны ли в нем их личные данные. Эта процедура предусмотрена нормой закона и является обязательной при страховании гражданской ответственности.

Существует несколько вариантов развития событий:

- обе стороны имеют страховку;

- виновный имеет в наличии страховой полис, но его личные данные туда не внесены;

- пострадавший владеет страховкой, а виновный нет, и наоборот;

- страховки не имеют оба участника ДТП.

При обнаружении отсутствия страхового полиса у виновного в происшествии, необходимо проконтролировать, чтобы сотрудники ГИБДД занесли этот факт в протокол и справку о ДТП. Далее уточнить личные данные водителя, сведения о прописке, месте проживания, контактный телефон, информацию об автомобиле.

Мнение эксперта

Миронова Анна Сергеевна

Юрист и адвокат по автомобильному праву. Специализируется на административном и гражданском праве, страховании.

Независимо от того, кто виноват, отсутствие страховки предполагает отдельный штраф. Это не относится к совершившемуся происшествию и считается отдельным наказанием. Помимо этого, могут быть выдвинуты определенные требования к владельцу автомобиля по вопросу допуска к управлению не вписанного в страховку водителя. Это отразится на продлении страховки в виде увеличения ее стоимости.

Виновник ДТП не вписан в полис ОСАГО

В случае, когда виновный не указан в имеющемся страховом полисе, он обязан возмещать ущерб страховщика, который был понесен вследствие его неправомерных действий. Следует учитывать, что размер покрытия не превышает 400000 рублей, а если сумма нанесенного ущерба больше указанной, разницу выплачивает только виновный за счет личных средств.

Пострадавший водитель не имеет полиса

Отсутствие сертификата ОСАГО у пострадавшей стороны не влияет на получение им обязательной компенсации, т.к. страхование не возмещает ущерб, а страхует ответственность водителя. Вследствие того, что указанная ответственность случилась у виновного, его компания возмещает ущерб.

Отдельно гражданин будет оштрафован за нарушение закона и неоформленную страховку, но к факту упомянутого ДТП это отношения не имеет. Назначается наказание прибывшими на место ДТП сотрудниками ГИБДД.

Если собственником автомобиля, попавшего в ДТП, является юридическое лицо

Претензии по случаям, когда материальный вред нанесен наемным водителем, выполнявшим рейс по выписанному в организации путевому листу, потерпевший адресует работодателю виновника аварии. Наемными работниками считаются лица, выполняющие должностные обязанности по любому типу трудового договора (Ст. 1068 ГК РФ).

Юридическое лицо несет ответственность за работника, выполнявшего трудовые обязанности по указанию непосредственного начальства. За человека самовольно взявшего машину из гаража и выехавшего на ней с территории предприятия без путевого листа, а затем совершившего наезд либо столкновение, организация не отвечает. Такое деяние равносильно угону.

Выплаченные потерпевшему средства юридическое лицо может в дальнейшем взыскать с водителя через суд. Для этого понадобятся документы, подтверждающие факт перечисления средств по судебному постановлению. Организация не имеет права взыскивать большие суммы с трудящегося, чем было оплачено в качестве возмещения убытка. Самостоятельно принимать решения и взимать средства из зарплаты работника, препятствовать его увольнению, создавать иные препоны противозаконно.

Ситуаций, когда срочно необходимо сесть за руль много. В режиме реального времени внести изменения можно только при оформлении электронного ОСАГО, причем не во всех компаниях. Порой визит в офис и ожидание в очереди занимает несколько дней. Но выход есть, причем законный.

Все что вам необходимо – это прежде чем садиться за руль, заключить договор безвозмездного пользования. При этом документ составляется в свободной письменной форме. В документе следует отразить:

- личные данные владельца авто;

- данные водителя, который будет управлять ТС;

- характеристики автомобиля;

- дату подписания документа.

Ситуация №1: Я виновник и не вписан в полис ОСАГО – какие последствия?

Увы, но начнём мы с наиболее худшего расклада событий. И это ожидает именно того участника ДТП, который был признан виновником аварии при том факте, что он не вписан в действующий на данный автомобиль полис ОСАГО.

Регресс от страховой компании виновному водителю

Официальная трактовка данной нормы предписывает буквально следующее:

Как это происходит, если вдруг вы стали таким участником аварии?

- В ДТП сотрудники ГИБДД выносят постановление в отношении вас, при этом, в отношении второго участника никаких нарушений не усматривается. То есть образно вы признаётесь виновником такого дорожного происшествия.

- Потерпевший обращается в свою страховую. При этом, он может даже не знать или не узнавать, вписан ли был виновник в ОСАГО или нет – для него это не имеет абсолютно никакого значения.

- Страховщик выплачивает возмещение ущерба в полной мере потерпевшему либо направляет его на ремонт. Затем страховая взыскивает размер ущерба со страховой автомобиля виновника (так как потерпевший изначально обратился в свою страховую, а по ОСАГО страхуется ответственность виновника).

- Страховая организация виновника ДТП, в свою очередь, имеет право взыскать всю выплаченную сумму денег напрямую с причинителя вреда в том случае, если тот был не вписан в действующий полис ОСАГО.

С меня взыщут или нет?

Это зависит от того, как давно произошло ДТП, ну и, разумеется, наличия того обстоятельства, которому посвящена данная статья – были ли вы вписаны в действующую страховку ОСАГО.

Само взыскание по регрессу тоже имеет свой сложившийся за судебную практику порядок.

- После того, как страховая компания возмещает ущерб потерпевшему в ДТП, формально наступает событие, именуемое в законодательстве, как «нарушенное право».

- Далее страховщик пишет в вашем отношении требование – что-то вроде досудебной претензии, предлагая возместить указанную сумму, выплаченную в результате вашей виновности в ДТП. На перечисление средств даётся небольшой срок – как правило, 10-20 дней.

- Если вы добровольно не выплатите регресс, то страховщик вправе обратиться в суд с требованием о взыскании.

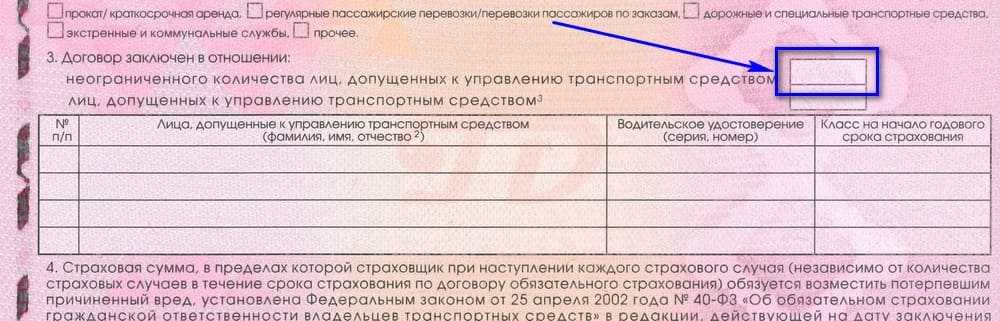

Разумеется, есть ещё один важный момент, когда страховщик не вправе предъявлять регресс. Вы можете не быть вписанными в страховой полис в том случае, если он оформлен в отношении неограниченного круга допущенных к рулю лиц. То есть, если в графе 3 проставлена галочка в верхнем поле об «открытом» полисе, то вписываться в него вообще никому не нужно, а ездить на таком автомобиле может любой человек.

Всегда ли страховая обращается в суд?

На практике 2022 года отметим, что почти в 100% случаев страховщики при отсутствии добровольной выплаты вами регресса обращаются в суд… Даже в случае небольших размеров денег. Однако, нередко это происходит очень медленно, и иногда страховые пропускают срок исковой давности – чаще всего (но всё равно редко) в нашей практике этим «грешит» компания Росгосстрах.

Стоит ли мне возместить ущерб самому, чтобы сэкономить?

Да, однозначно стоит. И дело здесь не совсем в той экономии, о которой полагают многие. Да, страховые компании чаще всего жадничают и, если дело касается денег, то будучи финансовой организацией, они трепетно их взыскивают. Тем не менее, если говорить о требовании каких-либо дополнительных финансовых средств от не вписанного в страховку виновника ДТП, то здесь законодательство не даёт никаких оснований для законности таких требований.

Но! Это работает только в том случае, если вы не доведёте дело до суда. В противном случае на проигравшую сторону лягут судебные расходы: госпошлина, возможно, оплата работы юриста (если он не штатный в страховой компании) и прочих.

А вот тот факт, что страховщик возместит потерпевшему сумму больше, чем реальная стоимость восстановительного ремонта, заранее зная, что у неё есть право регресса к участнику ДТП, который не был вписан, маловероятен. В любом случае, размер возмещения рассчитывается в рамках чётких границ утверждённых стоимости запчастей, нормо-часов работ и за вычетом не менее чёткого процента износа автомобиля потерпевшего.

Так в чём же преимущество для вас как виновника, чтобы самостоятельно выплатить ущерб?! Дело здесь в том, что если платить за ущерб в ДТП вы будете «через страховую компанию», то в любом случае формально это будет считаться страховым случаем по полису ОСАГО виновника. А это значит, что у вас или владельца данной машины уменьшится скидка за безаварийное вождение – так называемый «коэффициент бонус-малус». А это означает, что в течение ближайших нескольких лет в будущем стоимость страховки будет выше, что в общей сложности при небольших размерах ущерба может превысить, собственно, этот размер.

Как быть, если виновник ДТП – не собственник автомобиля?

Если инициатором аварийной ситуации стал не хозяин автомобиля, то первым делом стоит выяснить, имеется ли у виновника автопроисшествия генеральная доверенность. Если таковая есть, то при наличии страховки ОСАГО у автособственника пострадавшей стороне будут перечислены суммы страхового возмещения. Для этого потребуется:

- Вызвать на место ДТП работников ГИБДД, которые составят схему и оформят необходимую документацию для всех участников аварии.

- Собрать необходимую для страховой организации документацию и подать ее на возмещение ущерба. На протяжении 20 дней страховщик обязан дать ответ.

Для компенсации ущерба нужно подготовить следующие бумаги:

- полис страхования ОСАГО;

- техпаспорт авто;

- прошение на перечисление компенсации;

- удостоверение водителя;

- реквизиты банковского счета;

- гражданский паспорт.

Если у хозяина авто страховка ОСАГО отсутствует, то выплачивать возмещение вреда будет он, либо виновник, спровоцировавший аварию.

Ситуация усложняется тем, что необходимая сумма денег может отсутствовать у виновника, если ущерб значительный.

Предъявлять претензии удобнее владельцу машины без страховки, так как пострадавший может ходатайствовать о наложении ареста на транспорт. Но если у виновника ДТП имеется генеральная доверенность, то возмещать причиненный урон будет тот, кто управлял транспортом. Привлечь к ответственности автособственника не получится.

Взыскание ущерба ДТП с водителя собственником

Нередки ситуации, когда на предприятии сотрудник может взять служебный автомобиль не только для выполнения своих непосредственных обязанностей или поездки по делам фирмы, но и после окончания рабочего дня. Согласие руководства дает право использовать корпоративное авто для личных целей, например, чтобы добраться на работу. И если водитель попадает в ДТП, то собственник может взыскать с него ущерб. В каких случаях и как следует поступить, чтобы не нарушить действующее законодательство?

Если дорожно-транспортное происшествие случилось в рабочее время или сотрудник ехал по делам компании (т.е выполнял служебное задание), то необходимо провести внутреннее расследование. Его результаты помогут оценить степень вины водителя, а также соблюдение режима труда и отдыха во время движения транспортного средства. На основании полученных данных при явной вине сотрудника компания может взыскать с него ущерб, который представляет собой уменьшение личного имущества фирмы или ухудшение его состояния. Иными словами, работник должен компенсировать ремонт автомобиля.

Если размер выплат для потерпевшей стороны оказывается больше суммы страховки, то собственник авто (в данном случае работодатель) по решению суда обязан возместить недостающую сумму, включая компенсацию морального вреда и затрат на лечение. Однако, если вина работника доказана, то работодатель может потребовать возмещения ущерба, который будет осуществляться либо единоразово (по соглашению сторон), либо компания будет вычитать из заработной платы своего сотрудника определенную сумму.

5 причин отказа страховщика виновного выплатить компенсацию по полису ОСАГО

Существует несколько ситуаций, при которых страховщик виновного лица, имеющего полис ОСАГО, может отказать в выплате компенсации пострадавшему на законных основаниях:

Вина водителя, действия которого предположительно стали причиной аварии, не доказана — если ни один пункт ПДД не нарушен кем-либо из участников ДТП, суд, как правило, устанавливает обоюдную вину и определяет выплату компенсации всем участникам происшествия пропорционально степени этой вины

Именно поэтому так важно для пострадавшего, не имеющего полиса ОСАГО, доказать собственную невиновность; ДТП произошло за пределами Российской Федерации — полис ОСАГО (как и КАСКО) страхует гражданскую ответственность автовладельца исключительно в РФ; Виновник рассчитался с пострадавшим на месте — дважды получить компенсационные выплаты за одни и те же повреждения нельзя. Оформление расписки о возмещении ущерба на месте защищает обе стороны: виновного — от мошеннической попытки пострадавшего взыскать ущерб сначала на месте, а потом в страховой компании виновного, пострадавшего — от отказа виновного от выплаты после обоюдной договорённости; Пострадавший не собрал для страховой компании виновного полный пакет документов по факту ДТП; Потерпевший отказался предоставить в страховую компанию виновного свой автомобиль для осмотра или отремонтировал его до того, как осмотр был произведён

Если страховая организация виновного признана банкротом или лишена лицензии, компенсационную выплату производит Российский союз автостраховщиков. Для этого пострадавший должен самостоятельно сделать экспертизу, стоимость которой также возместит РСА.

Участник ДТП не вписан в ОСАГО – но у меня страховка есть!

С 2012 года у водителей есть право использовать чужой автотранспорт без составленной доверенности, согласно Постановлению №1156. Автомобиль можно передавать третьим лицам для временного использования, и доверенность необязательна. Доказательство добровольной передачи транспорта – ключи от машины и свидетельство о праве собственности.

Многие владельцы авто составляют доверенность при передаче своего транспорта третьим лицам, но не вносят данные водителя в страховку. Это помогает избежать проблем с ГАИ без задержания машины.

Именно с этого времени автолюбители обязаны прописывать всех застрахованных в полисе.

○ Полис на ограниченное количество лиц:

Однако полис, оформленный на неопределённый круг водителей, достаточно редок. Что делать в том случае, если виновник аварии не был вписан в обычную страховку ОСАГО, где чётко перечислены все, допущенные к вождению?

Для пострадавшего.

Последствия для владельца машины, признанного ГИБДД пострадавшим, различаются в зависимости от ситуации. Дело в том, что существуют два варианта:

- ОСАГО на машину виновника оформлено, но конкретно человек, бывший за рулём, не был вписан в полис.

- ОСАГО нет вообще.

В первом случае необходимо действовать так же, как и в случае, когда выписан «неограниченный» полис – то есть обращаться в страховую компанию. На этот счёт есть прямое указание в законе об ОСАГО:

- Статья 14. Право регрессного требования страховщика к лицу, причинившему вред

- 1. К страховщику, осуществившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему вред, в размере осуществленного потерпевшему страхового возмещения, если:

- … в) указанное лицо не имело права на управление транспортным средством, при использовании которого им был причинен вред;

- … д) указанное лицо не включено в договор обязательного страхования в качестве лица, допущенного к управлению транспортным средством (при заключении договора обязательного страхования с условием использования транспортного средства только указанными в договоре обязательного страхования водителями);

- е) страховой случай наступил при использовании указанным лицом транспортного средства в период, не предусмотренный договором обязательного страхования (при заключении договора обязательного страхования с условием использования транспортного средства в период, предусмотренный договором обязательного страхования).

Проще говоря, неважно, указано ли лицо в полисе – страховая всё равно должна платить, но потом взыщет выплаченную сумму с виновника. Несколько сложнее ситуация, если полис вообще не был оформлен

Здесь у страховой нет никаких обязанностей по отношению к пострадавшему. Следовательно, взыскание придётся производить самостоятельно и напрямую с виновника

Несколько сложнее ситуация, если полис вообще не был оформлен. Здесь у страховой нет никаких обязанностей по отношению к пострадавшему. Следовательно, взыскание придётся производить самостоятельно и напрямую с виновника.

Для виновника не вписанного в полис.

Последствия для человека, совершившего ДТП и не имеющего при этом оформленного на него полиса будут следующими:

- Он обязан будет возместить ущерб потерпевшему в размере, не перекрываемом страховкой.

- Он в порядке регресса компенсирует страховщику все понесённые убытки, связанные с выплатами по ОСАГО.

- Он понесёт административную ответственность по ч. 1 ст. 12.37 КоАП РФ. Эта норма предусматривает наказание в виде штрафа в размере до 800 рублей. Не так много – но вплоть до истечения срока давности виновнику придётся вести себя осторожнее: повторное нарушение наказывается сильнее.

В том же случае, если полиса нет вообще, виновнику не придётся иметь дело со страховой компанией. Однако с него может быть взыскан полный размер ущерба в порядке, предусмотренном ст. 1064 ГК РФ.

Виновник ДТП не вписан в полис ОСАГО — за виновника всегда платит страховщик

Если ознакомиться с содержанием п.1 ФЗ «Об ОСАГО», то можно прийти к выводу о том, что страхователь может застраховать риск ответственности самого себя, лиц названных в договоре и других лиц, которые используют транспортное средство на законном основании.

Кто может являться законным владельцем транспортных средств

- Арендаторы

- Лица: использующие ТС по доверенности и/или по договора безвозмездного пользования

- владеющие ТС на основании распоряжения государственного органа о передаче транспортного средства этому лицу

Данный перечень не является исчерпывающим. Например, вы управляете авто по доверенности, т.е. являетесь ее законным владельцем и в какой то момент решили передать управление родственнику, другу или товарищу по цеху, в своем присутствии и, конечно, с вашего согласия. Ничего противозаконного в ваших действиях в этом случае нет, однако, не забудьте указать на это обстоятельство в объяснениях относительно ДТП или в протоколе по делу об адм. правонарушении. Единственное условие состоит в том, что человек, которому передано управление, должен иметь (дома, при себе и т.д.) водительское ВУ на право управления этим транспортным средством (категория).

И поскольку такая передача управления Закону не противоречит, то, как вы уже, наверное, поняли, ответственность лица, которому передано управление, является застрахованной в рамках договора ОСАГО и распространяется на него в полном объеме. Страховая выплатит, но потом взыщет с виновника, об этом в конце статьи.