Триллионы в казну

За 2021 год в России было собрано 28,53 триллиона рублей налогов и сборов. По сравнению с 2020 годом номинальные поступления выросли на 35,8% (с 21 триллиона рублей). Из них в федеральный бюджет ушло 15,88 триллиона рублей, в консолидированные бюджеты субъектов — 12,65 триллиона рублей.

Самые крупные поступления обеспечил налог на добычу полезных ископаемых (7,24 триллиона рублей зачислены в федеральный бюджет, 98 миллиарлов рублей — в бюджеты регионов), налог на прибыль (6,08 триллиона рублей, из которых 4,53 триллиона рублей получили регионы, а 1,55 триллиона рублей — федеральная казна), НДС (5,79 триллиона рублей в федеральный бюджет), НДФЛ (4,79 триллиона рублей в региональные бюджеты плюс 90,7 миллиарда рублей в федеральный), налог на имущество (1,44 триллиона рублей в региональные бюджеты), налог на дополнительный доход от добычи углеводородного сырья (1 триллион рублей в федеральный бюджет), а также региональная часть акцизов (950 миллиарлов рублей).

Почти половина всех налоговых сборов (47,6%, или 13,57 триллиона рублей) была обеспечена всего лишь пятью российскими регионами: Москвой (16,8% от всех российских налогов, или 4,78 триллиона рублей, причем из этой суммы бюджету столицы досталось 2,91 триллиона рублей, а оставшиеся 1,87 триллиона рублей ушли федеральному центру), Ханты-Мансийским автономным округом (14,4%, или 4,1 триллиона рублей, из которых в региональный бюджет поступило только 349 миллиардов рублей, в федеральный — рекордные 3,75 триллиона рублей), Ямало-Ненецким автономным округом (6,7%, или 1,91 триллиона рублей, из которых 295 миллиардов рублей — в региональный, 1,62 триллиона рублей — в федеральный бюджет), Санкт-Петербургом (5%, или 1,42 триллиона рублей, из которых 733 миллиарла рублей — в региональный, 684 миллиарда рублей — в федеральный бюджет) и Московской областью (4,8%, или 1,36 триллиона рублей, из которых 779 миллиардов рублей — в региональный, 585 миллиардов рублей — в федеральный бюджет).

Вместе со следующими пятью регионами, то есть на территории десяти субъектов, было собрано 61,5% всех налогов (17,54 триллиона рублей). Во вторую пятерку вошли Татарстан (3,9% от общероссийских налоговых сборов, или 1,12 триллиона рублей), Самарская область (2,9%, или 813 миллиардов рублей), Красноярский край (2,8%, или 803 миллиарда рублей), Пермский край (2,2%, или 637 миллиардов рублей) и Иркутская область (2,1%, или 599 миллиардов рублей).

В трех из десяти регионов — Москве, Санкт-Петербурге и Московской области — налоговые поступления в региональный бюджет превысили сумму, перечисленную в федеральную казну. Это произошло за счет высоких сборов налога на прибыль бизнеса (регионы оставляют себе 17 процентных пунктов из 20-процентного налога, 3 процентных пункта идут в федеральный бюджет) и НДФЛ (зачисляется в консолидированный бюджет субъекта), которыми смогли воспользоваться регионы. В то же время крупнейшие нефтедобывающие регионы Ханты-Мансийский, Ямало-Ненецкий автономные округа и Татарстан перечислили триллионные сборы от налогов на углеводороды в федеральный бюджет. Для других регионов налоги на добычу полезных ископаемых и НДС, направляемые в федеральную казну, также превысили региональную часть сборов.

Транспортный налог с дорогих автомобилей

ПИСЬМО МИНФИНА РОССИИ от 11.06.2014 № 03-05-04-01/28303О порядке исчисления сроков, указанных в пункте 2 статьи 362 Налогового кодекса Российской Федерации. И применении повышающего коэффициента в отношении легкового автомобиля 2014 года выпуска стоимостью от 3 миллионов до 5 миллионов рублей

Департамент налоговой и таможенно-тарифной политики. Рассмотрел письмо от 03.06.2014 N БС-4-11/10518 о порядке исчисления сроков. Указанных в пункте 2 статьи 362 Налогового кодекса Российской Федерации. И применении повышающего коэффициента в отношении легкового автомобиля 2014 года выпуска стоимостью от 3 миллионов до 5 миллионов рублей и сообщает.

Согласно пункту 2 статьи 362 Налогового кодекса Российской Федерации (далее — Кодекс). В отношении легковых автомобилей средней стоимостью от 3 миллионов рублей исчисление суммы налога производится с учетом повышающего коэффициента:

1,1 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно. с года выпуска которых прошло от 2 до 3 лет;

1,3 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно. с года выпуска которых прошло от 1 года до 2 лет;

1,5 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно. с года выпуска которых прошло не более 1 года;

c 1 января 2018 года для расчета транспортного налога по легковым автомобилям стоимостью от 3 до 5 млн руб. И в «возрасте» не старше трех лет установлен единый повышающий коэффициент 1,1. Коэффициенты 1,3 и 1,5 отменили

2 — в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно. с года выпуска которых прошло не более 5 лет;

3 — в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно. с года выпуска которых прошло не более 10 лет;

3 — в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

При этом определено, что исчисление сроков, указанных в этом пункте, начинается с года выпуска соответствующего легкового автомобиля. В силу указанной нормы Кодекса срок исчисления количества лет. Прошедших с года выпуска легкового автомобиля. В отношении которого применяется повышающий коэффициент. Установленный пунктом 2 статьи 362 Кодекса. Исчисляется с года выпуска транспортного средства по налоговый период, за который уплачивается налог.

Поэтому при исчислении за 2014 год транспортного налога в отношении легкового автомобиля 2014 год выпуска. Стоимостью от 3 миллионов до 5 миллионов рублей. Количество лет, прошедших с года выпуска этого автомобиля, составит не более 1 года. В связи с чем при исчислении транспортного налога за 2014 год применяется повышающий коэффициент 1,5.

Когда платить

Согласно п.1 ст.363 НК РФ налог подлежит уплате:

- налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом;

- налогоплательщиками — организациями в сроки, устанавливаемые законами субъектов Российской Федерации.

С 01.01.2021 года будет действовать новая редакция указанной статьи, согласно которой налог будет подлежать уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу будут подлежать уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Учет лошадиных сил при определении размера налога на ТС

Хотя лошадиная сила больше не является официальной единицей измерения мощности двигателя в РФ, при расчете страховой премии по ОСАГО и ставки транспортного налога она все еще применяется.

Хотя лошадиная сила больше не является официальной единицей измерения мощности двигателя в РФ, при расчете страховой премии по ОСАГО и ставки транспортного налога она все еще применяется.

Сами люди тоже привыкли к такому измерению. При этом многих волнует вопрос о том, почему транспортный налог зависит от мощности двигателя.

Логика законодателей понятна. Чем мощнее машина, тем она габаритнее, соответственно, она создает повышенную нагрузку на дорожное покрытие.

Раз расходы на ремонт компенсируют за счет налогов, то их размер для владельцев более мощных ТС должны быть существеннее.

Мощность двигателя принято измерять в лошадиных силах. 1 л. с. показывает мощность, необходимую для подъема груза весом 75 кг на высоту 1 м за 1 с.

Обычно этот показатель измеряется в кВт, но значение л. с. в ряде стран различается. В России 1 лошадиная сила равна 735,5 ватт.

Региональный разрез

Но общий анализ не раскрывает важности транспортного налога для отдельных субъектов. Ведь он идет на пополнение именно местных бюджетов (ст

14 НК РФ) и может в регионах отличаться в разы. При установке коэффициентов для расчета власти на местах ориентируются на доходы граждан и запросы казны. Поэтому ежегодные платежи даже на одну и ту же модель в разных уголках страны существенно отличаются.

Закон устанавливает базовую ставку, которая зависит от мощности и составляет от 2 до 15 руб. Но регионы могут:

- увеличить ее, но не больше, чем в 10 раз (п. 2 ст. 361 НК РФ);

- ввести свои градации;

- утверждать скидки и льготы для определенных категорий.

Кроме этого, традиционно повышающий коэффициент применяют для:

- машин дороже 3 млн руб.;

- новых автомобилей.

Поэтому и суммы поступлений будут отличаться в разы.

По данным Autonews, в 2020 г. приближенные к максимальным ставки (за авто менее 100 л.с.) были в:

- Москве – 12 руб.;

- Московской обл. – 10 руб.;

- Санкт-Петербурге – 24 руб.;

- Ленинградской обл. – 18 руб.

Еще больше платят за машины в Башкирии, Марий Эл, Вологодской и Курской обл. Условно сюда можно отнести Татарстан, где действует начальная ставка 25 руб. для юрлиц и 10 руб. – для граждан. Посмотрим, сколько в этих субъектах собрали в бюджеты.

Таблица 2. Суммы ТН в регионах с максимальными ставками в 2020 г.

| Субъект | Всего налогов, млн руб. | ТН, млн руб. | % от бюджета |

| г. Москва | 4 162 437,3 | 27 921,1 | 0,67 |

| Московская обл. | 1 122 925,4 | 15 956,3 | 1,42 |

| г. Санкт-Петербург | 1 545 656,9 | 12 085 | 0,78 |

| Татарстан | 672 390,1 | 5 949,8 | 0,88 |

| Башкирия | 369 818,7 | 3 785,7 | 1,02 |

| Ленинградская обл. | 358 051,5 | 3 091,8 | 0,86 |

| Вологодская обл. | 77 475 | 1 588,6 | 2,05 |

| Курская обл. | 61 093,6 | 1 290,3 | 2,11 |

| Марий Эл | 24 282,6 | 749,8 | 3,09 |

К регионам с минимальным налогом относятся Ингушетия, Крым, Севастополь и Югра. Здесь ставка начинается с 5 руб./л.с. В Свердловской обл. она вовсе 2,5 руб., но за более мощные авто платят по средним для страны значениям. В эту же категорию входят Магаданская обл. – от 7 руб. и Забайкалье – от 10 руб.

Таблица 3. Суммы ТН в субъектах с минимальными ставками в 2020 г.

| Регион | Всего налогов, млн руб. | ТН, млн руб. | % от бюджета |

| Югра | 2 300 209,1 | 3 463,8 | 0,15 |

| Свердловская обл. | 390 258,9 | 2 967,9 | 0,76 |

| Крым | 73 146,8 | 997,9 | 1,36 |

| Забайкалье | 39 523,7 | 700,2 | 1,77 |

| Магаданская обл. | 22 993,6 | 279,3 | 1,21 |

| Севастополь | 18 234 | 263 | 1,44 |

| Ингушетия | 5 303,6 | 83,2 | 1,57 |

Как видим, сборы зависят не только от величины ставки. Так, в Марий Эл и Курской обл., где один из самых высоких ТН, суммы поступлений меньше, чем в Югре и Свердловской обл. с минимальными коэффициентами.

В ФНС сообщают, что меньше всего ТН заплатили в:

- Калмыкии – 199 млн руб.;

- Республике Тыва – 178,9 млн руб.;

- Алтае – 167,8 млн руб.;

- Еврейской авт. обл. – 144,7 млн руб.;

- Ингушетии – 83,2 млн руб.;

- Чукотке – 79,2 млн руб.;

- Ненецком АО – 43,4 млн руб.

Самая интересная картина по Оренбургской обл. Это единственный регион, где за машины мощностью меньше 100 л.с. владельцы вовсе не платят ТН. Такое послабление распространяется только на 1 авто, для остальных работает лояльная ставка 5 руб. За более мощные налог несильно отличается от среднего по стране.

Тем не менее, за 2020 г. в Оренбургской обл. собрали 1 346 млн руб. ТН, это 0,44% от всех налогов (307 268,7 млн руб.).

Узнайте, какие льготы положены пенсионерам по транспортному налогу.

Блиц, блиц, блиц

Считаем налог в полных рублях или с копейками?

Только в полных рублях (ФЗ от 23.07.2013 г. № 248-ФЗ, о дополнении статьи 52 НК РФ). Правила подсчёта: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Каковы особенности расчёта налога в первый год его владения?

Формула та же, но в ней обязательно учитываем количество месяцев владения ТС. Если вы приобрели ТС 15 числа или ранее — этот месяц участвует в расчёте как полный, если позже 15 числа месяца — этот месяц в расчёте не учитывается.

Платим налог по месту регистрации или прописки?

По месту нахождения ТС. Местом нахождения для владельца-организации является её юридический адрес, а для физического лица — адрес места жительства (места пребывания). Где ТС поставлено на учёт при этом значения не имеет.

Когда придёт уведомление об оплате налога?

Уведомление может придти электронным способом — в случае если вы зарегистрированы в личном кабинете на сайте ФНС, или обычной почтой в конце лета — начале осени за предыдущий год.

Как перевести киловатты (кВт) в лошадиные силы (л.с.) и наоборот?

Для этого воспользуйтесь простыми формулами:

1 кВт = 1,35962 л.с.

1 л.с. = 0,735499 кВт

Конечный результат в л.с. нужно округлить до двух знаков после запятой.

В какой бюджет поступают деньги?

В конкретный субъект РФ, т.к. транспортный налог считается региональным.

Перспективы

Идея отменить транспортный налог не получила поддержки. В 2021 г. автовладельцы будут его платить по старым правилам. Но что бы было, если все-таки эти суммы перенесли на стоимость топлива?

Однозначно в выигрыше остались бы те, кто пользуется транспортом исключительно для выезда на дачу пару раз в год. Но большинству собственников маломощных авто пришлось платить в разы больше. Ведь дорогой бензин покупали бы и водители, например, Lada Granta (87 л.с.), за которую в 2020 г. ТН был от 435 до 2 175 руб., и владельцы Mercedes-Benz. То есть затраты с дорогих авто перераспределили бы на малолитражки, которые для некоторых граждан являются не статусным имуществом, а средством перемещения, а иногда и заработка.

Кому нужно оплачивать транспортный налог

Распространено мнение, что налог платят только собственники грузовых и легковых автомобилей. Однако это не так. Взнос в региональную казну приходится платить владельцам любых транспортных средств, поставленных на учет в регистрационных органах. В список попадают самолеты, пароходы, яхты, мотосани и многое другое.

Ст. 358 НК РФ указывает на освобождение от налоговых выплат владельцев следующих транспортных средств:

- оснащенных для управления инвалидами легковых ТС, если установленный двигатель обладает мощностью ниже 100 л.с, а получение произведено через органы соцзащиты в соответствии с законом;

- тракторов, комбайнов и спецтехники, оформленной на сельсхозпредприятия-товаропроизводители;

- лодок без двигателей, а также с двигателями, при условии их мощности менее 5 л.с.;

- воздушных судов, зарегистрированные на санавиацию и медслужбу;

- за транспорт органов исполнительной власти, при условии, что служба в их рядах приравнена к военной или является таковой;

- морские, речные и воздушные суда, если для их собственников деятельность по перевозке пассажиров или доставке грузов является основной;

- буровые суда и платформы;

- промысловые и речные суда, а также суда, зарегистрированные в Российском международном реестре судов.

Транспортный налог не удерживается с ТС, находящихся в угоне, даже если их розыск прекращен.

Транспортный налог по регионам

- 01Адыгея респ.

- 02Башкортостан респ.

- 03Бурятия респ.

- 04Алтай респ.

- 05Дагестан респ.

- 06Ингушетия респ.

- 07Кабардино-Балкарская респ.

- 08Калмыкия респ.

- 09Карачаево-Черкесская респ.

- 10Карелия респ.

- 11Коми респ.

- 12Марий Эл респ.

- 13Мордовия респ.

- 14Саха (Якутия) респ.

- 15Северная Осетия респ.

- 16Татарстан респ.

- 17Тыва респ.

- 18Удмуртская респ.

- 19Хакасия респ.

- 21Чувашская респ.

- 22Алтайский край

- 23Краснодарский край

- 24Красноярский край

- 25Приморский край

- 26Ставропольский край

- 27Хабаровский край

- 28Амурская обл.

- 29Архангельская обл.

- 30Астраханская обл.

- 31Белгородская обл.

- 32Брянская обл.

- 33Владимирская обл.

- 34Волгоградская обл.

- 35Вологодская обл.

- 36Воронежская обл.

- 37Ивановская обл.

- 38Иркутская обл.

- 39Калининградская обл.

- 40Калужская обл.

- 41Камчатский край

- 42Кемеровская обл.

- 43Кировская обл.

- 44Костромская обл.

- 45Курганская обл.

- 46Курская обл.

- 47Ленинградская обл.

- 48Липецкая обл.

- 49Магаданская обл.

- 50Московская обл.

- 51Мурманская обл.

- 52Нижегородская обл.

- 53Новгородская обл.

- 54Новосибирская обл.

- 55Омская обл.

- 56Оренбургская обл.

- 57Орловская обл.

- 58Пензенская обл.

- 59Пермский край

- 60Псковская обл.

- 61Ростовская обл.

- 62Рязанская обл.

- 63Самарская обл.

- 64Саратовская обл.

- 65Сахалинская обл.

- 66Свердловская обл.

- 67Смоленская обл.

- 68Тамбовская обл.

- 69Тверская обл.

- 70Томская обл.

- 71Тульская обл.

- 72Тюменская обл.

- 73Ульяновская обл.

- 74Челябинская обл.

- 75Забайкальский край

- 76Ярославская обл.

- 77Москва г.

- 78Санкт-Петербург г.

- 79Еврейская автономной обл.

- 82Крым респ.

- 83Ненецкий АО

- 86Ханты-Мансийский АО — Югра

- 87Чукотский АО

- 89Ямало-Ненецкий АО

- 92Севастополь г.

- 95Чеченская респ.

Ставка по Налоговому кодексу в зависимости от количества л. с.

Подробная таблица транспортного налога по мощности двигателя, актуальная на 2022 г.:

| Вид транспортного средства | Мощность двигателя, л. с. | Налоговая ставка, руб. за 1 л. с. |

| Легковые автомобили | до 100 | 2,5 |

| 100,1 — 150 | 3,5 | |

| 150,1 — 200 | 5 | |

| 200,1 — 250 | 7,5 | |

| от 250,1 | 15 | |

| Грузовые автомобили | до 100 | 2,5 |

| 100,1 — 150 | 4 | |

| 150,1 — 200 | 5 | |

| 200,1 — 250 | 6,5 | |

| от 250,1 | 8,5 | |

| Мотоцикл/мотороллер | до 20 | 1 |

| 20,1 — 35 | 2 | |

| от 35,1 | 5 | |

| Автобус | до 200 | 5 |

| от 200,1 | 10 | |

| Снегоход/мотосани | до 50 | 2,5 |

| от 50,1 | 5 | |

| Катер/моторная лодка | до 100 | 10 |

| от 100,1 | 20 | |

| Гидроцикл | до 100 | 25 |

| от 100,1 | 50 | |

| Яхта и другие парусно-моторные суда | до 100 | 20 |

| от 100,1 | 40 | |

| Самолет / вертолет и другие суда с двигателями | с 1 л. с. — 25 | |

| Несамоходное судно | С 1 т валовой вместимости — 20 | |

| Самолет с реактивным двигателем | с 1 кг силы тяги – 20 | |

| Другие ТС без двигателя | от 1 ед. ТС – 200 |

К примеру, размер налога на легковые и грузовые машины изменяется через каждые 50 лошадиных сил. Если ставка на 150 л. с. равняется 5, то на 170 лошадей она такая же, а на 200 лошадей уже будет выше.

На другие виды транспорта чаще всего действует только 2 налоговые ставки – одна для мощности двигателя до 100 л. с., другая – для мощности более 100 л. с.

В каких случаях налог на лошадиные силы не взимается?

Транспортный налог взимается со всех ТС, оборудованных двигателями.

Транспортный налог взимается со всех ТС, оборудованных двигателями.

Все же из этого правила есть и исключения. НК РФ четко определяет, до скольки лошадей не платится транспортный налог.

Он не взимается с легковых автомобилей мощностью до 100 лошадей, приобретенных при содействии органов соцслужбы, и моторных лодок мощностью не более 5 лошадей.

Независимо от числа л. с., не облагаются налогом суда, используемые промышленными предприятиями для вылова рыбы и транспортировки грузов, а также сельскохозяйственная техника.

Во многих регионах нулевая ставка налога также действует для машин, переоборудованных под нужды инвалидов, и для автомобилей многодетных семей.

Вас заинтересует:

-

Как написать заявление о предоставлении льготы на транспортный налог?

-

Как составить заявление в ФНС на перерасчет транспортного налога?

-

Как не платить налог за угнанный автомобиль?

-

С какой суммы платится налог с продажи автомобиля?

Как рассчитывается транспортный налог

Физическим лицам можно не заботиться о размере налога, который придется оплачивать. Расчеты производит налоговая служба самостоятельно. Налогоплательщик получает уведомление о необходимости оплаты в установленный срок в виде заказного письма или уведомления на «Госуслугах», а также в личном кабинете налогоплательщика.

Однако это не значит, что сумма налога является какой-то тайной. Если гражданин покупает автомобиль и хочет узнать, сколько придется за него платить ежегодно, можно воспользоваться калькулятором на сайте Федеральной Налоговой службы. Те, кто государственным служащим не доверят, могут произвести расчет самостоятельно

Формула транспортного налога в общем выглядит так:

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.)

А более точно так:

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.) * Период использования (мес.) * Повышающий или понижающий коэффициент

Т.е. в том случае, если срок владения транспортным средством меньше одного года, в формулу добавляется еще один множитель. Равняется он количеству месяцев владения, разделенному на 12.

Также в формуле могут присутствовать повышающие и понижающие коэффициенты. Например, такой коэффициент предусмотрен для граждан, владеющих автомобилями стоимостью выше 3 миллионов рублей. Вся информация по ставкам и коэффициентам размещена на сайте ФНС.

Динамика сборов

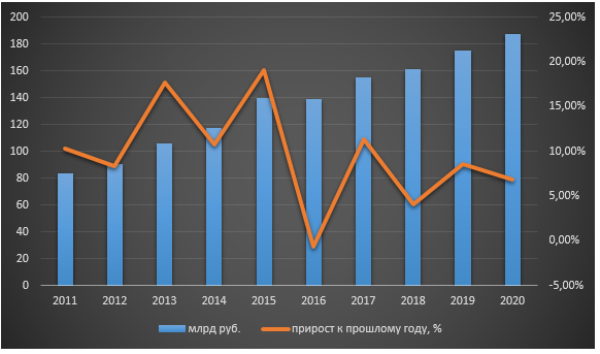

По данным ФНС, за 2020 г. по всем субъектам в консолидированный бюджет собрали 187,1 млрд руб. налога за транспорт, это на 12 млрд руб., или 6,8% больше, чем годом ранее. При чем ежегодный рост до 20% наблюдается на протяжении последних 10 лет. Исключением стал только 2016 г., когда зафиксировали спад на -0,65%.

Таблица 1. Сколько собрали ТН в 2011–2020 гг.

| Год | Сумма, млрд руб. | Год | Сумма, млрд руб. |

| 2011 | 83,21 | 2016 | 139,08 |

| 2012 | 90,17 | 2017 | 154,91 |

| 2013 | 106,14 | 2018 | 161,2 |

| 2014 | 117,54 | 2019 | 175,1 |

| 2015 | 139,98 | 2020 | 187,1 |

В общей сложности за 10 лет собираемость ТН увеличилась на 103,89 млрд руб., или 124,9%.

График 1. Динамика сборов ТН в 2011–2020 гг. Все графики построены автором по данным ФНС, Госказначейства

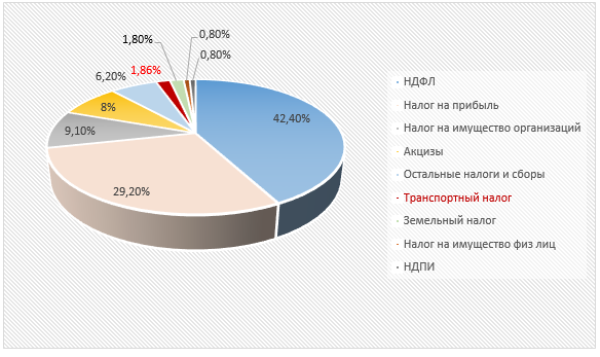

Относительно общего дохода ТН занимает в бюджетах в разные годы:

- 0,43–0,5% – консолидированном;

- 1,3–1,43% – региональном.

В структуре налоговых местных поступлений сбор за транспорт дает всего 1,86% и находится на третьем месте с конца перед налогами:

- земельным – 180,6 млрд руб.;

- НДПИ (на добычу полезных ископаемых) – 80,8 млрд руб.;

- на имущество физических лиц – 78,7 млрд руб.

Для сравнения, в 2020 г. из 10 035,4 млрд руб. в региональный общий бюджет максимальные суммы дали:

- НДФЛ – 4 251,9 млрд руб.;

- на прибыль – 2 926,7 млрд руб.;

- на имущество организаций – 910 млрд руб.;

- акцизы – 797,9 млрд руб.

График 2. Транспортный налог в структуре налоговых поступлений в 2020 гг.

В разрезе анализа бюджетного дохода этот сбор не стоит на пьедестале приоритетных. Но если сумму, собранную за 2020 г., разделить на всех жителей страны, которых, по данным Росстата, было на 1 января 2021 г. 146,24 млн, получится, что каждый россиянин внес по 1 279,40 руб.

Кто обеспечивает поступления

Такая диспропорция между минимальными ставками и суммами, которые собирают субъекты с автовладельцев, имеет вполне обоснованное объяснение.

В ФНС посчитали, что 55% поступлений обеспечивают владельцы машин с мощностью более 150 л.с. При этом их количество составляет 13% от всех автомобилей. Посмотрим на примере отдельных моделей, сколько собственники таких авто платят в разных регионах.

Таблица 4. Транспортный налог на авто, руб. в год

| Модель/регион | Toyota Camry 2,5 (181 л.с.) | Audi A6 45TFSI (245 л.с.) | Mersedes-Benz G63 AMG (585 л.с.) |

| Москва | 9 050 | 18 375 | 87 750 |

| Марий Эл | 9 050 | 18 375 | 87 750 |

| Кемерово | 8 145 | 16 660 | 78 975 |

| Дагестан | 6 335 | 12 250 | 61 425 |

| Крым | 5 430 | 18 375 | 58 500 |

| Алтай | 3 620 | 11 025 | 70 200 |

| Ингушетия | 1 810 | 7 350 | 23 400 |

Пример расчета транспортного налога по дорогостоящему легковому автомобилю за 2017 год

На балансе организации (г. Москва) состоят:

- легковой автомобиль Audi S6 Avant Quattro с мощностью двигателя 310 л.с., 2015 года выпуска. Автомобиль был приобретен в 2016 году на вторичном рынке за 2 500 000 руб.;

- легковой автомобиль Mercedes-Benz CLS 400 4MATIC с мощностью двигателя 333 л.с., 2016 года выпуска. Автомобиль был приобретен в январе 2016 года в дилерском центре за 5 200 000 руб.

Обе модели есть в перечне автомобилей. Транспортный налог по которым нужно начислять с учетом повышающего коэффициента. Несмотря на то что фактическая стоимость Audi менее 3 000 000 руб. А Mercedes-Benz – более 5 000 000 руб. Транспортный налог за них нужно платить с учетом повышающего коэффициента. Предусмотренного для автомобилей ценовой группы от 3 до 5 млн руб.

Для определения повышающих коэффициентов за 2017 год продолжительность периодов, прошедших с года выпуска автомобилей, составляет.

- для автомобиля Audi – от двух до трех лет. Повышающий коэффициент – 1,1;

- для автомобиля Mercedes-Benz – не более двух лет. Повышающий коэффициент –1,3.

Ставка транспортного налога для данной категории автомобилей составляет 150 руб. за 1 л. с. (ст. 2 Закона г. Москвы от 9 июля 2008 № 33). Отчетные периоды по налогу не установлены.

- по автомобилю Audi – 51 150 руб. (310 л. с. × 150 руб./л. с. × 1,1);

- по автомобилю Mercedes-Benz – 64 935 руб. (333 л. с. × 150 руб./л. с. × 1,3).

Почему историю автомобилей проверяют через сервис «АвтоИстория»

Формируем отчет только из актуальной, достоверной информации

Скидки и бонусы при заказе нескольких отчетов

Предлагаем несколько безопасных способов оплаты

Собираем данные из официальных и неофициальных источников

Ответы на часто задаваемые вопросы

Для чего нужно проверить налог на машину по гос. номеру?

Как известно, незнание или непонимание законов не освобождает от ответственности. Несвоевременная выплата транспортных государственных налогов чревата судебным решением о взыскании платежей, а также ежедневным начислением пени от ФНС. Чтобы не попасть под штрафы, нужно вовремя вносить оплату. Если дело дойдет до судебных приставов, то возможен арест банковских счетов, имущества.

Начисляется ли налог, если машина не эксплуатируется?

Налоги начисляются региональными службами на владельцев, у которых в прошлом календарном году в собственности числилось транспортное средство (ТС). Сума не фиксирована, поскольку зависит не только от технических характеристик автомобиля, но и от региона, в котором он зарегистрирован. Начисляется он раз в год, а оплачивается не позднее 1 декабря следующего года.

При этом стоит учитывать, что автоматически налог с собственника не снимается даже в тех случаях, когда транспортное средство было угнано, подарено либо продано. Для этого в ИФНС нужно представить соответствующие документы – справка о розыске или угоне, договор купли-продажи либо дарственную. Но даже если вы сняли ТС с учета, рекомендуем проверить налог на авто, чтобы убедиться в том, что в ФНС машина больше не числится за вами.

Что делать, если не пришла квитанция?

Квитанции на оплату рассылаются с 1 сентября по 1 ноября. Но если вам не пришло уведомление, это не значит, что выплата не нужна – квитанция могла где-то потеряться. Поэтому нужно знать, где и как проверить транспортный налог на автомобиль.

Как проверить налоги на автомобиль собственнику?

Есть два способа:

- В региональном отделении ФНС.

- Через интернет.

Кому и когда нужно проверить налог на машину по гос.номеру или ИНН?

Это может быть полезно таким категориям граждан:

Будущим автовладельцам, которые только решили купить машину и еще не знают, какой начисляется налог.

Тем, кто недавно перерегистрировал ТС (например, была область, а стала Москва), поскольку размер налога зависит и от места регистрации.

Владельцам, которым до 15 ноября не пришло уведомление от ФНС.

Обратите внимание – период оплаты составляет меньше месяца. Деньги поступают на счет федерального казначейства моментально, но процесс погашения (соотнесение перечисленной суммы с начисленной конкретному лицу) занимает в пределах 1-1,5 недели

Почему стоит проверить транспортный налог на автомобиль онлайн?

Узнать о начислениях поможет онлайн-сервис «АвтоИстория». Для этого вам нужен VIN-код или гос.номер машины и доступ к сети, а проверить можно с любого устройства – компьютер, ноутбук, планшет, смартфон.

Преимущества этого способа очевидны:

Быстро – вводите ВИН-код или регистрационный номер, оплачиваете услугу (стоимость фиксирована и составляет всего 199 руб.), а через 5-15 минут вам на электронную почту приходит полный отчет, содержащий информацию об автомобиле.

Удобно – проверить вы можете в любое время дня и ночи. Режим работы сервиса – 24 часа в сутки 7 дней в неделю без праздников и выходных.

Никаких бюрократических проволочек – без справок, подтверждения личности, поездок в налоговую инспекцию, выстаиваний в очередях и ожиданий ответа.

Максимум полезной информации по истории владения и эксплуатации транспортного средства – кроме налога в отчете отражаются таможенные, криминальные, кредитные данные и т.д. Это позволит купить юридически чистое ТС без каких-либо скрытых проблем.

Удобно получать информацию напрямую в ФНС?

При проверке в налоговой инспекции по месту проживания, вы сможете узнать сумму образовавшейся задолженности по оплате и получить дубликат платежной квитанции. Указанная информация и документы выдаются всем автовладельцам при предъявлении паспорта или другого документа, удостоверяющего личность. И единственный способ решить проблему того как узнать налог на машину по фамилии владельца – это обратиться в ФНС напрямую.

Но этот способ проверки с каждым днем становится все менее актуальным, потому что отнимает много времени на:

- поездки в отделение налоговой инспекции;

- простаивания в очередях;

- ожидание ответа на официальный запрос.

- Гораздо быстрее и проще налог на машину проверить онлайн.

Как узнать налог на машину по фамилии владельца?

По фамилии владельца авто, а точнее, по его паспортным данным, получить сведения о налогах может собственник лично. Если вам известны только ФИО владельца машины, то получить информацию без его участия не получится.